亏损累累却7天6板:克劳斯暴涨背后是情绪推动还是价值重估?

- 体育资讯

- 2024-12-24 16:42:07

- 4

每经评论员 贾运可

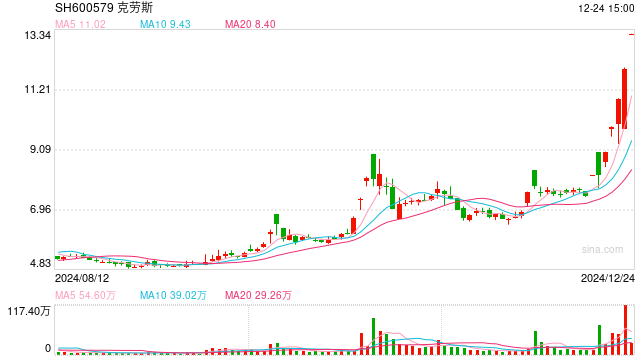

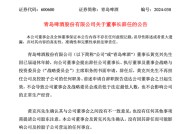

克劳斯(SH600579,股价13.21元,市值65.35亿元)近期的股价表现引发市场热议,截至发稿,其股价已经7天6板,累计涨幅77.32%。但与此同时,公司的基本面却显得异常薄弱。财务数据显示,公司已连续5年(2019年至2023年)亏损,累计亏损超50亿元,2024年前三季度净利润更是进一步亏损10.79亿元,每股净资产为负1.15元。尽管公司发布了重大资产出售计划,并因央企市值管理新规落地而获市场关注,但相关交易能否顺利完成仍存不确定性,且其股票存在被实施退市风险警示的可能。

从这次事件看,克劳斯股价的暴涨更多是市场情绪和政策预期推动的结果,而非公司基本面改善的体现。克劳斯的重大资产出售计划确实有助于公司剥离亏损资产,提高财务数据的美观程度,但核心问题是,公司盈利能力的可持续性仍未得到充分保障。即使此次资产出售顺利完成,能否真正带来业绩扭转还需时间验证。对于处于基本面弱势的企业来说,资本市场的短期追捧可能只是暂时现象,难以持续支撑股价。

此外,央企市值管理新规的出台为包括克劳斯在内的央企上市公司提供了政策助力,但这并不能直接改变公司内在价值。克劳斯连续涨停后发布的风险提示公告再次提醒投资者,当前股价的暴涨已远超正常情况,存在市场情绪过热的迹象。短期来看,这种情绪或因政策利好或资产重组计划而被进一步放大,但长期来看,投资者需要更多关注公司的基本面表现和内在价值。

克劳斯近年来持续亏损的背后,是其主营业务长期低迷和盈利能力不足的现实。在市值管理和资产重组双重推动下,公司虽然试图通过更名和战略调整来重塑市场形象,但这距离价值重估还很遥远,如果变革不能带来实质性的业绩提升,很可能难以改变其在市场中的不利地位。投资者应对类似事件保持理性,警惕市场情绪带来的盲目追高风险。

总之,克劳斯当前的股价表现更像是一次由市场情绪推动的短期博弈,其背后隐藏着较高的投资风险。作为一家连续亏损且净资产为负的公司,其未来能否真正扭亏为盈仍存不确定性。在市值管理新规和重大资产出售计划的助力下,克劳斯的财务状况或将有所改善,但投资者更应注重公司内在价值是否实际提升,而非短期的股价波动。市场最终会回归理性,只有拥有扎实业绩支撑的公司才能真正赢得投资者的长期信任。

有话要说...